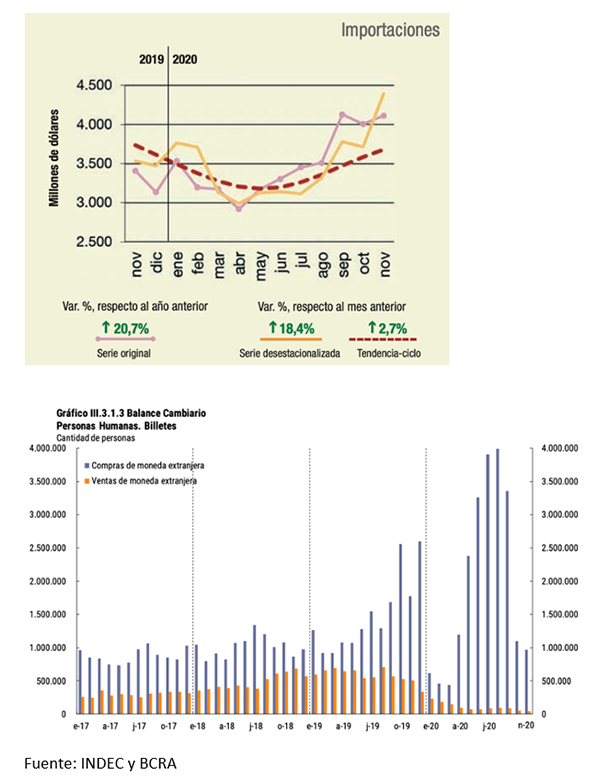

Dos billones de pesos es el doble de todo el dinero que circulaba en el país a principios del 2020 y es exactamente lo que emitió el BCRA para pagarle el déficit fiscal al Tesoro. Lo mencionamos muchas veces; el gobierno se metió en una cuarentena demasiado larga, que no podía pagar. Cada mes de encierro caía la recaudación y aumentaba el gasto para cubrir los IFEs y ATP. Al principio, el exceso de pesos que no era aspirado con Leliqs, rebalsaba por el sector externo; crecían las importaciones en medio de la recesión y volaba la compra de dólares, tanto de particulares como por parte de las empresas, para cancelar obligaciones en moneda extranjera.

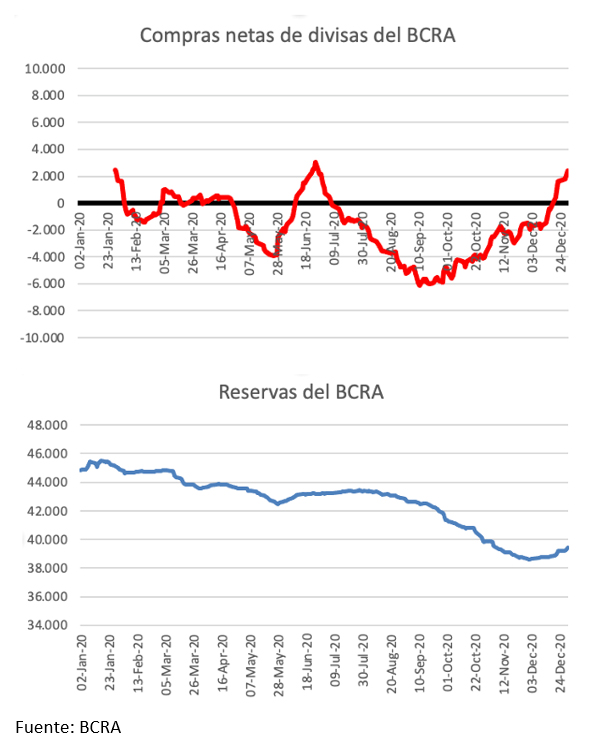

A diferencia de lo que pasó con los países vecinos, el BCRA no quiso que el tipo de cambio oficial ajustara para absorber el shock y pago el exceso de demanda de divisas, con las reservas, pero como ese recurso no es eterno, el mercado empezó a anticipar su finitud, acelerando la corrida y obligando al gobierno a endurecer el cepo.

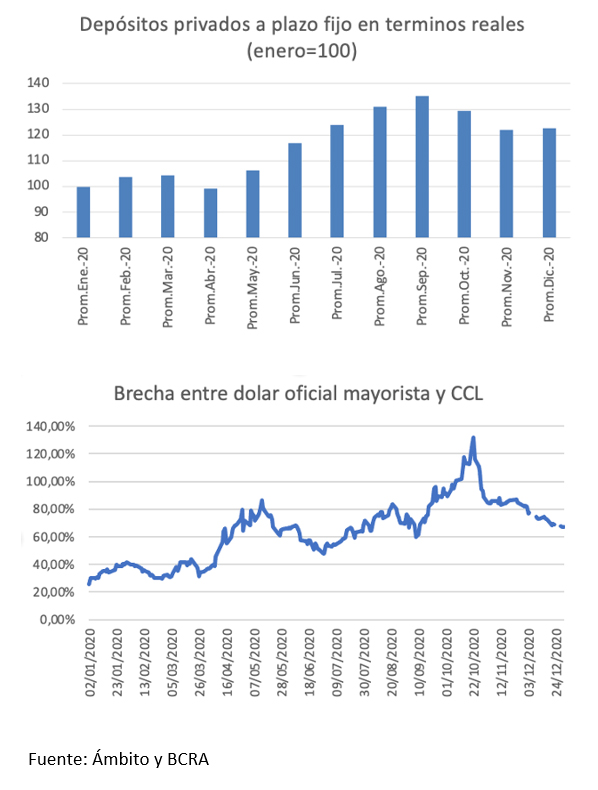

Desde septiembre, cuando fue evidente que las reservas estaban llegando a su fin y que no habría dólares para todos, la demanda de dinero se tornó tan inestable como la nitroglicerina, empezaron a caer los depósitos a plazo fijo y se recalentaron las brechas cambiarias.

Los precios domésticos habían empezado a calentarse desde junio, en parte por las propias restricciones de oferta asociadas al Covid y en parte porque los pesos que no se canalizaban al dólar calentaban mercados de alimentos y bebidas, que fueron los destinatarios de la demanda de los hogares cuarentenados e imposibilitados de gastar en servicios.

Así, la inflación núcleo que mide la evolución de los precios que están fuera del alcance regulador del gobierno, tocó mínimo de 1,6% en mayo (velocidad anualizada del 21%) y empezó a subir desde entonces. En la verdulería y la carnicería el exceso de pesos hacía estragos.

En el último trimestre, los precios núcleo corrieron a una velocidad anualizada del 61,9% y los de los alimentos y bebidas no alcohólicas lo hicieron al 59,5%

La pregunta del millón es si se trata de un shock transitorio, como el observado en septiembre del 2018, en menor medida en marzo del 2019 y nuevamente en la post PASO, o si estamos en un escalón mas alto que llegó para quedarse.

En lo monetario, desde la oferta, todo depende de si el gobierno vuelve a cerrar la economía en el próximo brote y tiene que emitir para pagar el paquete Covid 2, pero también del comportamiento del gasto no asociado a la pandemia, que fluctúa en función de las jubilaciones, las paritarias y los subsidios energéticos y al transporte. Con nueva fórmula de jubilaciones finalmente desenganchada de la inflación y gremios condescendientes, solo quedan las tarifas como foco propagador y todo indica que el gobierno usará lo que ajuste de jubilados y salarios, para pagar mayores subsidios a CAMMESA y las compañías de transporte, a los efectos de seguir usando precios regulados como ancla, un año mas. Desde la demanda de dinero hay un problema, porque las tasas (tanto la BADLAR de plazos fijos grandes, como la de adelantos a empresas) están 20 puntos porcentuales por debajo de la inflación núcleo del ultimo trimestre y también por detrás de la tasa de aumento del dolar mayorista oficial, que fue del 46,7% en diciembre.

Entonces, o el gobierno desacelera las depreciaciones oficiales del peso y usa el dólar comercial como ancla, aprovechando que estabilizó las reservas y se volvió comprador neto de divisas en diciembre, o bien opta por elevar las tasas para desincentivar el arbitraje. En un año electoral, lo más probable es lo primero, pero tiene una ventaja estadística para usar también la segunda herramienta porque según mis cálculos, solo por arrastre estadístico, aunque el nivel de actividad se estanque en los niveles de noviembre del 2020, la economía crecería 4,8% en 2021, volando un 12,1% en el segundo trimestre, justo antes de las elecciones, gracias a la comparación con el peor trimestre del ASPO.

Fuera de lo monetario, el ala heterodoxa del gobierno que ayuda a Cristina Fernandez a formar sus opiniones, todavía cree que puede moderar la inflación usando cuotas y retenciones para desacoplar los precios internos de los que se fijan en Chicago, o en los otros mercados globales en los que se negocian por ejemplo las carnes.

Esta estrategia está destinada al fracaso por varias razones, pero principalmente porque los precios de los productores explican solo el 26% de los valores que pagan los consumidores (IPOD CAME) y porque los desincentivos a la oferta se pagan con menor producción en el mediano y el largo plazo, como quedó demostrado entre 2007 y 2011.

No obstante, el gobierno la usará porque puede forzar a los frigoríficos exportadores en el corto plazo y porque le permite construir un relato que lo exime de la responsabilidad por la inflación y lo muestra activo “combatiéndola”

Martin Tetaz es Economista, egresado de la Universidad Nacional de La Plata, especializado en Economía del Comportamiento, la rama de la disciplina que utiliza los descubrimientos de la Psicología Cognitiva para estudiar nuestras conductas como consumidores e inversores. Actualmente es Diputado Nacional.