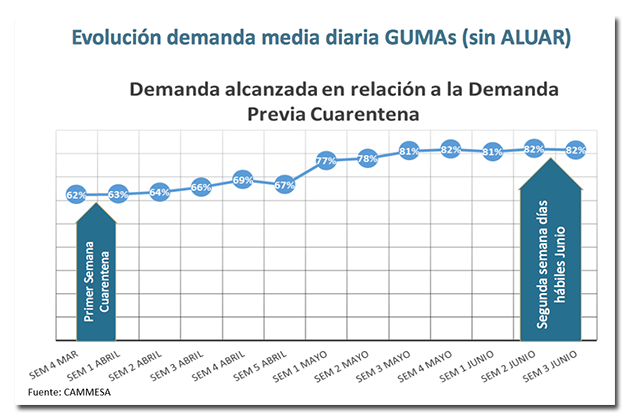

Cuando empezó la cuarentena el calculo de colegas como Marina Dal Poggetto, del Estudio Eco Go, estimaban que cada día de aislamiento se perdía un 40% del PBI de esa jornada y el dato coincidía con el desplome en la demanda de energía de las empresas, que informa todas las semanas la gente de CAMMESA. Con la mayor flexibilización de hecho y de derecho, hoy podemos asumir que se está perdiendo el 20% del PBI, nuevamente en coincidencia con los datos de demanda energética.

Si la caída reportada en las estimaciones de Orlando Ferreres y Asociados no alcanza ese nivel (la actividad perdió 19,2% en abril) es porque muchos sectores de todas maneras siguen pagando salarios y muchos servicios del PBI se miden justamente por ese concepto.

En simetría con esa caída se desplomaron los ingresos fiscales 22,5% en abril y es muy probable que en mayo la caída sea incluso mayor, porque se abonan muchos impuestos devengados el mes anterior, como en el caso del IVA.

Del otro lado del mostrador, cada día que se extiende el confinamiento infla el gasto del Estado en un 32%, como lo demuestran los datos de abril, cuando Economía reconoció que había tenido erogaciones por 132.000 millones adicionales por culpa del paquete COVID y que eso explicaba el crecimiento interanual del 96% en el gasto primario, llevándolo a 545.000 millones.

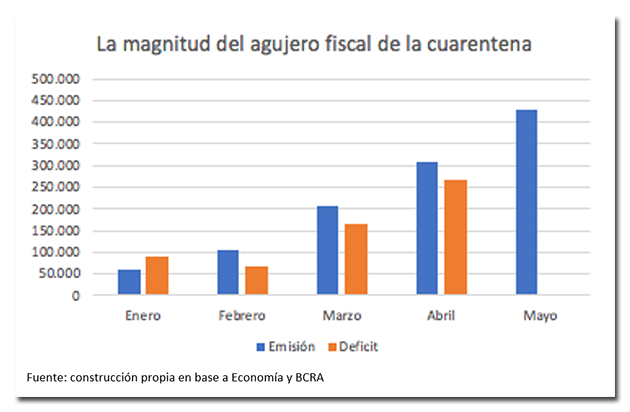

El resultado de esta doble Nelson es un salto del déficit fiscal que pasó de 67.000 millones en febrero a 266.000 millones en abril y aunque no tenemos aún los datos de mayo, es probable que la cifra haya crecido a algún número entre 350.000 y 400.000 millones, a juzgar por el incremento en la emisión del BCRA destinada al Tesoro

En este contexto el déficit fiscal del primer semestre se acercará al billón cuatrocientos mil millones de pesos; unos 5 puntos del PBI.

Lo que ocurra en la segunda mitad del año dependerá de la velocidad de salida del aislamiento en el AMBA. Si las restricciones se relajan en agosto y hay acuerdo con los acreedores, vamos a una economía más parecida en lo fiscal al mes de marzo, mientras que si se demora la salida será mas parecida a abril y si además se suma un default que arrastra a provincias y empresas privadas (hay 16.000 millones de dólares de ON colocadas por las 150 empresas más importantes del país) lucirá como mayo.

En el escenario menos adverso, habrá un billón de pesos de déficit adicional en la segunda mitad del año, mientras que bajo la contingencia mas pesimista serán dos.

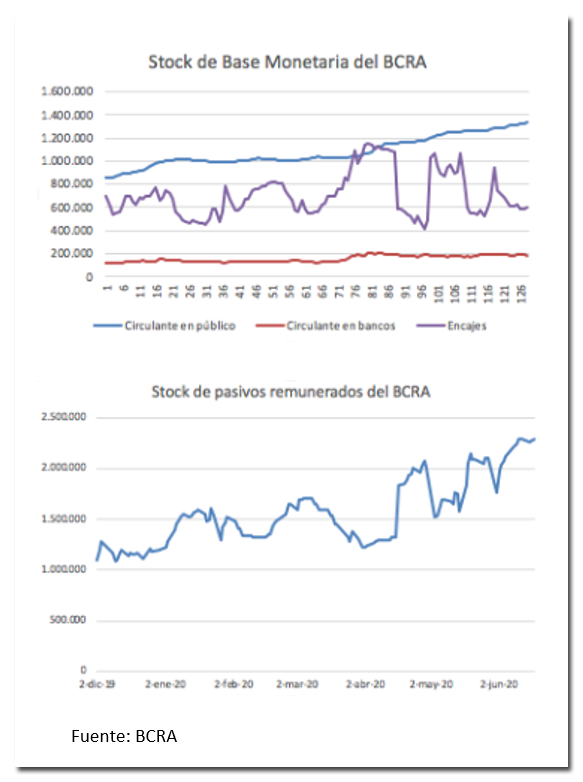

Como todo el déficit se financia con emisión, la política monetaria está dominada por la fiscal y la pregunta del millón es como administrará el Banco Central la bomba de pesos resultante.

Hasta ahora asistimos a un aumento del circulante en poder del publico de 325.000 millones en el año (32,3%) y una suba en el stock de pasivos remunerados de 1.186.000 millones (92%), lo que suma un billón y medio de pesos. Si vemos la misma tendencia en lo que resta del año, o incluso si se absorben 400 o 500 mil millones vía la suba de encajes, veremos una fuerte suba en las tasas, lo cual es incompatible con las necesidades de reactivación de la pos pandemia, máxime teniendo en cuenta que el stock de crédito al sector privado subió 16% desde principios de marzo, por la combinación de impagos y nuevas líneas destinadas a financiar los costos de la cuarentena para personas y empresas.

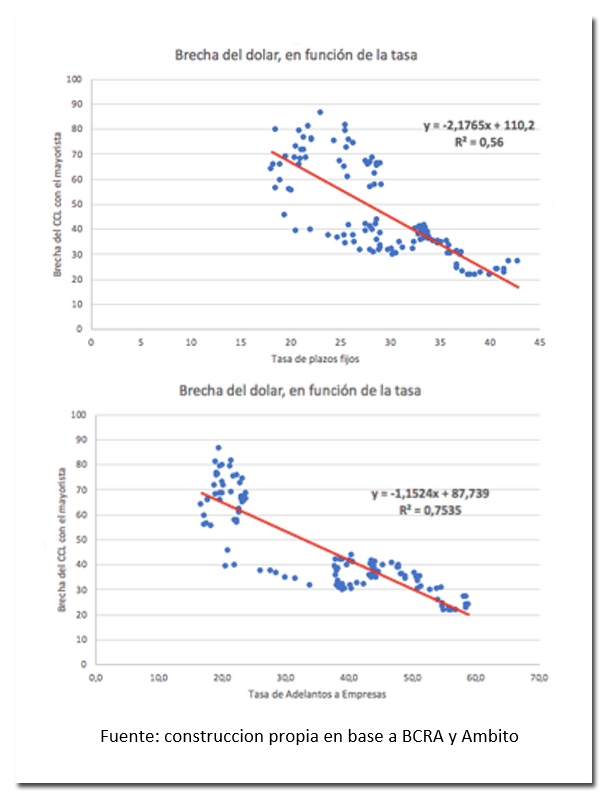

Si hay resistencias de la política a la suba de tasas (muy probable), habrá más pesos en la calle y se disparará la brecha, de manera que en la pos pandemia el gobierno tendrá que elegir entre la brecha y la tasa. Si miramos como evolucionaron ambas variables desde que retornamos al control de cambios en agosto pasado, vemos la siguiente relación:

Como puede verse; desde agosto pasado el central estuvo danzando entre una brecha del 60% y una tasa del 60% (para plazos fijos) y 90% para empresas. Pero el régimen monetario cambió desde que asumió el nuevo gobierno (incluso a partir del otro día de las elecciones de octubre), por lo que queda mejor descripto por la relación entre ambas variables desde el 10 de diciembre

Así y todo, esa relación simple es un poco tramposa porque tampoco controla por la emisión, de modo que puede pensarse que cuanto mayor sea el financiamiento al fisco, mas a la derecha y arriba se desplaza esa curva roja y mayores son los niveles de piso entre la tasa y la brecha.

Por supuesto hay una manera de bajar la brecha y la tasa al mismo tiempo, si el central convalida en el mercado oficial un precio más cercano al del paralelo y esa devaluación es percibida por el mercado como suficiente. En ese escenario, al bajar la expectativa de una futura devaluación, baja la tasa necesaria para compensar ese riesgo y se reduce la brecha en el paralelo.

Milagrosamente, también podría ceder la curva roja si mejoraran las expectativas, por ejemplo, a partir del arreglo de la deuda o de un cambio de actitud del gobierno respecto de sus políticas expropiatorias.

Así las cosas, el nivel de brecha y tasa será mas alto cuanto mayor sea el déficit y habrá que elegir entre cuatro males; brecha, tasa, devaluación o endurecimiento del cepo. Ninguno de los cuatro escenarios es reactivador en el corto plazo, aunque la devaluación puede serlo en el mediano.

Martin Tetaz es Economista, egresado de la Universidad Nacional de La Plata, especializado en Economía del Comportamiento, la rama de la disciplina que utiliza los descubrimientos de la Psicología Cognitiva para estudiar nuestras conductas como consumidores e inversores. Actualmente es Diputado Nacional.