Introducción: Un poco de historia

Para comprender la lógica del funcionamiento de la economía argentina y en particular del actual modelo económico es preciso repasar la evolución histórica de las principales variables macroeconómicas y estudiar por qué se movieron de ese modo.

Con ese objetivo en mente primero veremos la evolución del Producto Bruto Interno (PBI) y el comportamiento del sector externo (exportaciones e importaciones), para luego estudiar la evolución de la estructura económica argentina, deteniéndonos particularmente en el análisis del modelo anterior al actual (la Convertibilidad), para entonces sí desmenuzar la lógica de acumulación del modelo K.

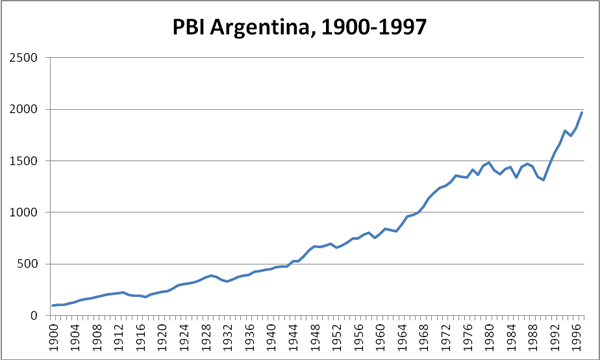

Veamos primero la serie del PBI entre 1900 y 1997

Fuente:Construcción propia en base a: Martinez R. Recopilación de series históricas del producto e ingreso. CEPAL 1999

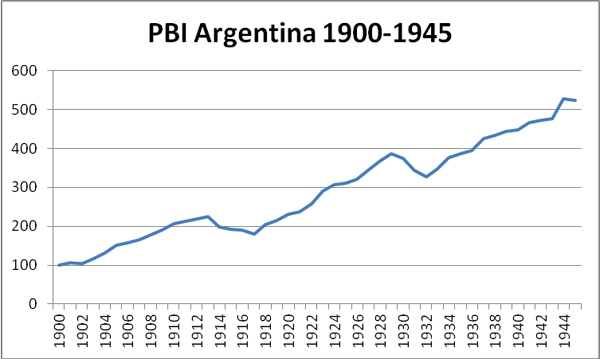

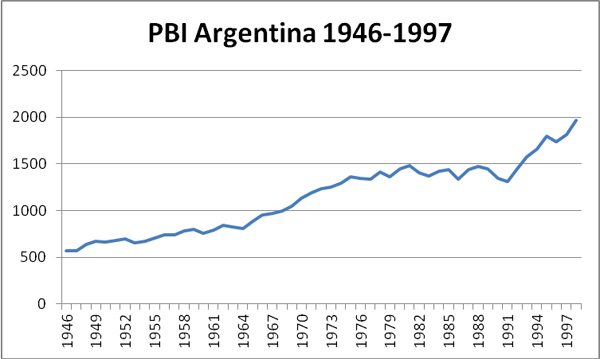

Para apreciar aun mejor los cambios cuyunturales, separemos el siglo en dos partes

Fuente:Construcción propia en base a: Martinez R. Recopilación de series históricas del producto e ingreso. CEPAL 1999

Nótese que el primer gráfico parte de un nivel de PBI hipotético con valor 100, lo que permite al lector darse cuenta con facilidad que la economía argentina multiplicó su tamaño por mas de 5 veces en los primeros 45 años, mientras que en los siguientes 50 años se multipicó por menos de 4 veces. Incluso más, si se omite la década del 90, la economía creció menos de 3 veces en los segundos 45 años del siglo pasado.

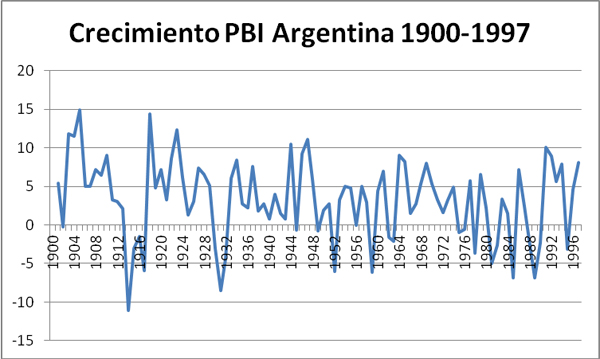

Y para analizar el mísmo fenómeno desde otra perspectiva, veamos que pasó con las tasas de crecimiento de la economía en ese perído.

Fuente:Construcción propia en base a: Martinez R. Recopilación de series históricas del producto e ingreso. CEPAL 1999

Evidentemente, como puede apreciarse en el último gráfico, la economía argentina es muy volátil, pero esa “montaña rusa” se acentúa en la segunda mitad del siglo pasado.

Así; entre 1900 y 1945 se observan 4 episodios recesivos (momentos en que la curva toca o corta el eje horizontal que indica crecimiento cero), lo que implica una recurrencia de una recesión cada 11 años.

Pero en los siguientes 51 años que transcurren entre 1946 y 1997 se asiste a 11 episodios de contracción fuerte de la actividad económica, lo que implica una recurrencia de una recesión cada menos de 5 años.

Resulta evidente entonces que hay un cambio sustancial en el patrón de crecimiento entre la primera y segunda mitad del siglo pasado.

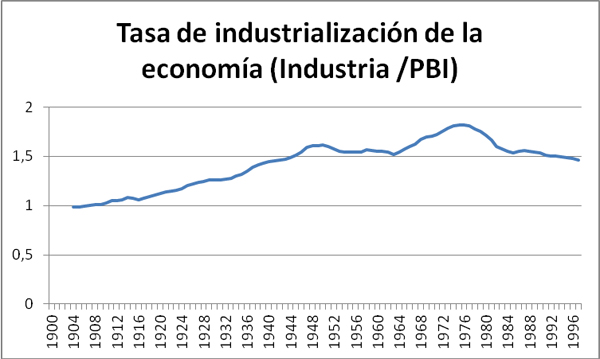

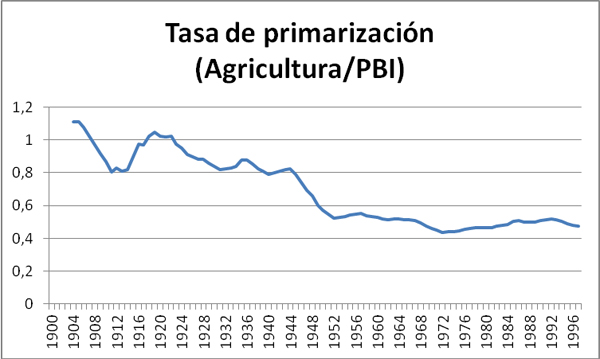

Para comenzar a indagar en las causas de esa diferencia, veamos ahora las tasas de industrialización y primarización de la economía en el período. Dichas tasas muestran la evolución de la participación de la industria y del agro en el PBI.

Fuente:Construcción propia en base a: Martinez R. Recopilación de series históricas del producto e ingreso. CEPAL 1999

Fuente:Construcción propia en base a: Martinez R. Recopilación de series históricas del producto e ingreso. CEPAL 1999

Se ve claramente que el sector industrial creció de manera muy fuerte en la primera mitad del siglo, pero no así en la segunda mitad, con la excepción de los 15 años que transcurren entre 1964 y 1979.

Coincidentemente, durante la segunda mitad del siglo pasado se estabiliza la participación del sector agrícola, que deja de perder su peso en el PBI.

Entonces ya tenemos al primer sospechoso estructural

Si el avance de la industrialización se detiene, es plausible pensar que a medida que la economía crezca y los consumidores deseen consumir más bienes, no habrá capacidad productiva local suficiente para satisfacer de manufacturas a las familias, debiendo entonces importarse las mismas.

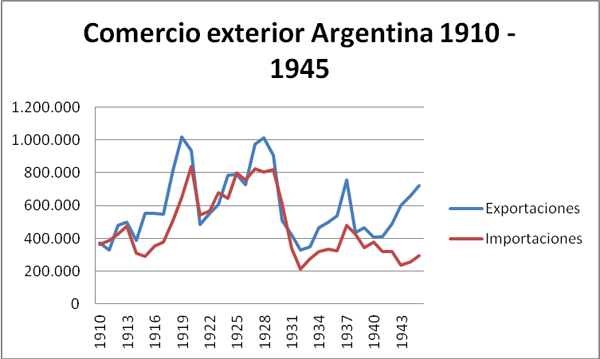

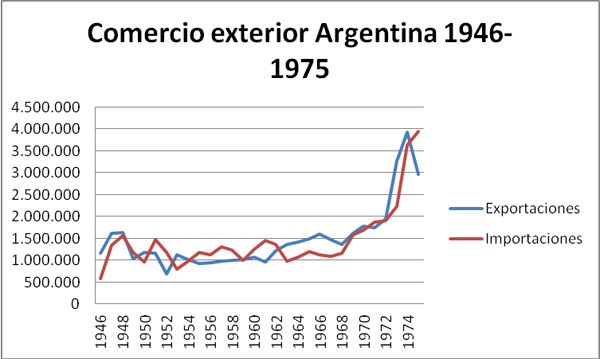

Permítaseme, ahora sobre la base de datos del INDEC mostrar la evolución que ha tenido el comercio internacional en tres períodos de tiempo bien definidos ; los primeros 45 años del siglo pasado, los 30 años que transcurren entre el 46 y el 76 y el último período hasta la actualidad.

Fuente:INDEC

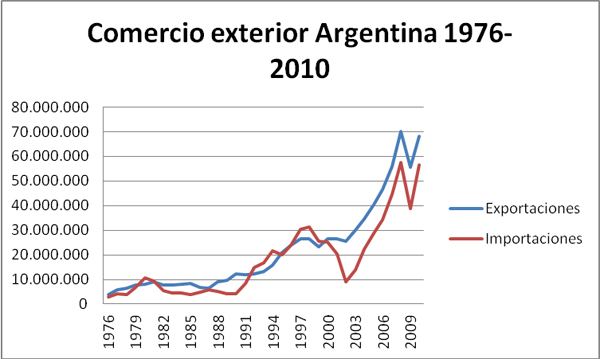

El análisis del comercio exterior es ampliamente revelador.

En el primer período bajo análisis prácticamente no existieron episodios de déficit comercial; siempre las exportaciones superaron a las importaciones, por lo que no existieron problemas serios de escases de divisas.

El segundo espacio de tiempo, por el contrario, está signado por la constante de la crisis de balance de pagos. Los trece años que transcurren entre 1950 y 1963 resultan calamitosos en materia de disponibilidad de divisas, recuperándose el superávit recién en 1964, que como notará el lector coincide con la “primavera” de industrialización que tuvo lugar en ese momento.

La tercera etapa merece un capítulo aparte.

En primer lugar se observa una salto estructural en el volumen del comercio internacional, que en los 10 años que van entre el 76 y el 86 crece por efecto inflacionario en el dólar, que es la moneda de referencia, pero en la década del 90 casi se triplica (se multiplica por 2,75 para ser exactos) como consecuencia del cambio estructural de la economía. En los últimos 10 años vuelve a multiplicar su volumen por 2,6 veces, aunque esta vez en virtud de la combinación de extraordinarios precios internacionales de los productos agrícolas (que crecieron entre un 70 y un 120%) sumado a la trasformación tecnológica del campo que redundó en un crecimiento del 85% en el rinde por hectárea sembrada de soja.

En segundo lugar, en virtud del peso de los intereses de la deuda externa, contraída mayoritariamente en el período 76-83, la cuenta corriente del balance de pagos presenta déficit aún cuando exista superávit comercial (mayores exportaciones que importaciones). Esto sucede porque se requieren dólares no solo para pagar las importaciones sino también para pagar los intereses de la deuda externa. Por esta razón toda la década del 80 se caracteriza por la fuerte escases de divisas, que condicionan a su turno el desarrollo económico.

La convertibilidad

En abril de 1991, por ley del Congreso (votada con el apoyo de la Provincia de Santa Cruz, entre otros), el país inaugura un nuevo régimen monetario que implicó una lógica novedosa del funcionamiento de la economía, aunque similar a la que ya había existido en nuestro país en los primeros 15 años del siglo pasado.

La Ley 23928 estableció básicamente tres cosas importantes; la primera es que quedaba prohibido emitir un solo peso si no se contaba con un dólar de respaldo, limitando así la política monetaria del gobierno. La segunda es que se fijaba la paridad de 10.000 Australes (luego 1 Peso) a un dólar. La tercera que se prohibían las cláusulas de indexación por inflación en los contratos.

El establecimiento de una caja de conversión implica, como recién mencionamos, que el gobierno no puede hacer política monetaria, y por ende no tiene control sobre la tasa de interés, variable fundamental para incentivar la producción y el consumo.

El sistema pasa a depender crucialmente del ingreso de capitales al país. Explico por qué.

Cuando ingresan capitales, el gobierno puede emitir pesos, toda vez que ahora cuenta con respaldo (1 dólar por cada peso, como le pedía la ley). Al emitir pesos, aumenta la oferta monetaria y por lo tanto baja la tasa de interés abaratándose así el crédito para consumo y producción.

Cuando salen capitales, se achica la cantidad de pesos que quedan en la economía también, por lo que sube la tasa de interés encareciendo el costo del crédito y afectando negativamente a la producción y el consumo.

Por esa razón el modelo de convertibilidad fue exitoso mientras hubo fuertes ingresos de capitales, básicamente procedentes de las privatizaciones. Incluso cuando, como se puede ver en el gráfico anterior, existía un alto déficit comercial (más importaciones que importaciones).

Cuando los capitales se retiraron, los dólares comenzaron a escasear. Ahora bien, en cualquier economía que funciona correctamente, cuando un bien escasea su precio debe subir para reflejar la situación. El problema es que en la convertibilidad el precio del dólar no podía subir, porque la ley lo había fijado en 1 dólar 1 peso.

Esta situación ahogó completamente a la economía desembocando en la conocida crisis del 2001/2002.

El modelo actual

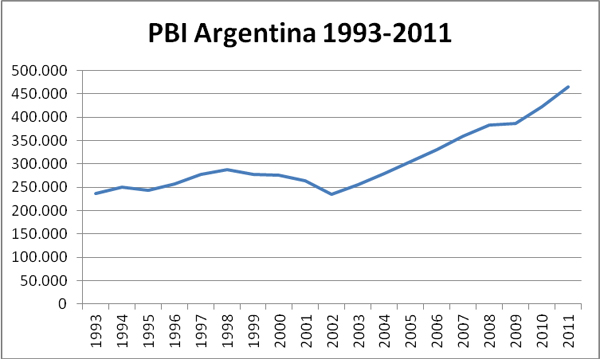

Lo primero que hay que decir de “El Modelo” es que si se lo juzga a partir de las tasas de crecimiento de la economía, pues se trata de un mecanismo altamente exitoso.

Como muestra el siguiente gráfico el producto bruto interno, aún cuando pueda ser cuestionada su medición a partir del año 2007 y el hecho de que el gobierno K en rigor arrancó desde un piso muy bajo, con motivo de la reciente salida de la recesión del 2001-2002, presenta una trayectoria siempre ascendente, a excepción del freno del año 2009, que probablemente si hubiera sido correctamente medido estaría mostrando en realidad una recesión.

Aún contando el hecho de que se partió de un piso muy bajo, lo cierto es que desde el año 98 hasta el 2007, la economía creció un 24,65% y si se le da alguna credibilidad a los datos del INDEC desde el 2007, en los últimos 4 años habría crecido otro 29,4% más, aunque lo más probable es que la cifra verdadera sea la mitad de eso; esto es un 14,8%.

Se trata de una tasa de crecimiento anual, en todo el período comprendido entre 1998 y 2011 del 2,8% anual. Ese valor puede ser considerado como la tasa de crecimiento de largo plazo del modelo, más allá de la coyuntura de una crisis circunstancial.

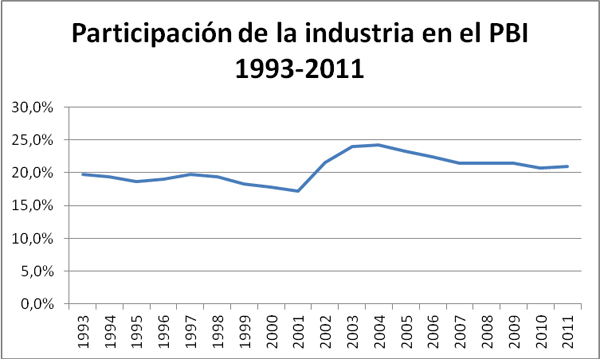

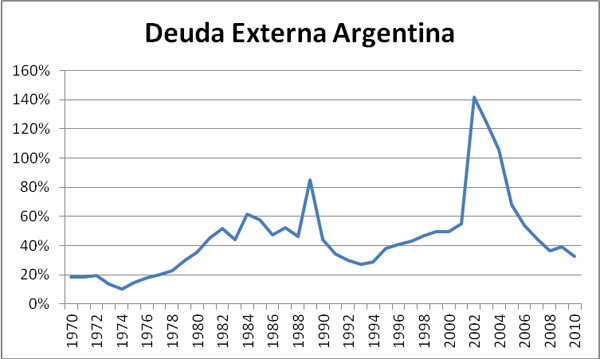

Ahora bien, todos los períodos anteriores de crecimiento sostenido de la economía habían estado acompañados, o bien por un crecimiento de la industrialización, o bien por un abuso del endeudamiento externo. No parece ser el caso de este período como muestran los siguientes dos gráficos.

Fuente:WDI, Banco Mundial

La tasa de industrialización subió inicialmente como producto de la fuerte devaluación efectuada por el gobierno de Duhalde en el 2002, pero a medida que el crecimiento ulterior de los precios fue superior al crecimiento del precio del dolar, la inflación se fue comiendo la competitividad y sobre fines del período analizado la tasa de industrialización volvió a acomodarse en torno a la tasa histórical 20% del producto, al tiempo que la deuda externa que había explotado como porcentaje del producto entre el 2001 y el 2002 (siempre expresando ambas variables en dólares), se redujo a niveles absolutamente manejables luego de la exitosa reestructuración del 2005.

Queda por preguntarse entonces por qué no se repitió la dinámica perniciosa de la segunda mitad del siglo pasado, si es que otra vez hubo crecimiento sin industrialización.

La primera pregunta es si el fuerte crecimiento económico no generó una suba importante de las importaciones, puesto que al haberse congelado la participación de la industria en el producto, es razonable pensar que los fabricantes locales no hayan alcanzado a satisfacer la demanda de manufacturas de los consumidores, ni tampoco hayan podido cubrir plenamente la demanda de insumos productivos por parte de la propia industria.

La respuesta a esta pregunta, como vimos anteriormente es que sí; efectivamente las importaciones cayeron de casi 30.000 millones de dólares en el año 1998 a prácticamente 10.000 millones luego de la crisis del 2002, para recuperarse fuertemente y arañar los 60.000 millones de dólares en la actualidad.

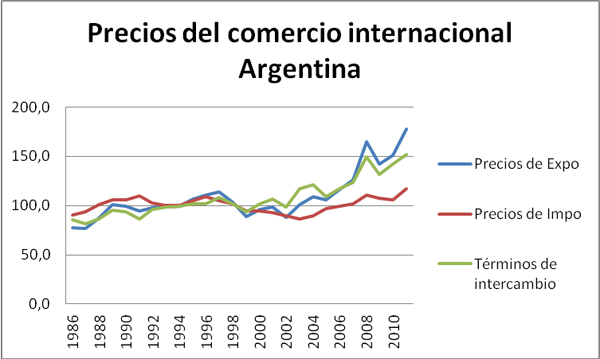

La segunda pregunta es: ¿De dónde salieron los dólares para pagar esas importaciones? Y la respuesta tiene que ver con el espectacular desempeño de los precios internacionales de nuestras exportaciones que crecieron un 70% en los últimos 10 años, como lo enseña el siguiente gráfico.

Fuente:Elaboración propia sobre la base de INDEC

La Argentina encontró entonces el modo de sortear su problema estructural histórico de productor de materias primas y consumidor de manufacturas, su calvario de escases de divisas.

“El modelo” entonces, puede ser caracterizado como una década de aprovechamiento de una coyuntura internacional extraordinaria en materia de precios de commodities, sin que se observe ningún cambio sustantivo en la estructura económica.

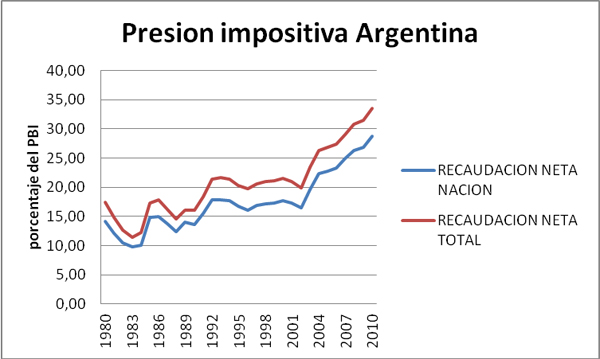

La segunda pata del modelo, está constituida por una captación extraordinaria de la renta agrícola, vía retenciones, más un endurecimiento de la presión fiscal sin precedentes que partiendo de pisos históricos del orden del 10% del PBI a mediados de la década del ´80 y luego de estacionarse en torno al 17% durante los ’90, ahora llega prácticamente al 30% del PBI.

Como el gasto publico acompaño siempre la expansión de la recaudación, el efecto agregado fue plenamente expansivo de la actividad, lo que representa claramente una política anti keynesiana, o pro cíclica.

Fuente:Elaboración Propia sobre la base de Ministerio de Economía

Como sigue la historia

Hemos visto entonces que el modelo descansa en la acumulación generada en el sector agropecuario, por lo que la primera clave es ver qué pasa con la cotización de los principales granos; básicamente la soja.

El cultivo estrella del modelo, llegó a cotizarse en 600 dólares la tonelada, antes de la crisis internacional de fines del 2008, para caer a 380 dólares, recuperarse hasta los 540 durante 2010, volver a caer hasta 420 el año pasado y tocar esta semana los 490 dólares, el valor más alto en los últimos 6 meses.

La mala noticia es que la suba se produce en un contexto de sequias que afectaron considerablemente las cosechas, aunque todavía no se sepa con exactitud en qué medida.

Adicionalmente, se asiste a una extraordinaria insuficiencia energética, que obligará a importar(básicamente gas y petróleo) por unos 9.000 millones de dólares durante 2012.

Así las cosas este será un año donde no resultará fácil cumplir con el objetivo expresado en la ley de presupuesto 2012 de terminar con un saldo comercial positivo de 8.579 millones de dólares.

No es que tampoco ese dinero engrosará las reservas del BCRA porque hay que pagar intereses de la deuda, lo que prácticamente se come la totalidad de ese colchón

Incluso es razonable pensar que si el gobierno no logra detener la salida de capitales, que en 2010 fue de 11.000 millones de dólares y prácticamente se duplicó en 2011, pues podrían volver a existir severas restricciones de divisas este año.

La segunda pata del modelo es la expansión fiscal, pero este año esa locomotora también se frenará puesto que el gobierno ya no tiene más superávit fiscal, sino que por primera vez en 8 años presenta un fuerte déficit del orden de los 50.000 millones de pesos, dado que la recaudación ya no crece a las tasas que lo venía haciendo en los últimos años. Es de conocimiento público que el gobierno ha lanzado un plan de ajuste que incluye un fuerte recorte de subsidios; que hoy por hoy totalizan unos 80.000 millones de pesos.

Así las cosas la economía Argentina está en condiciones de alta vulnerabilidad, dependiendo su suerte de la evolución del precio de la soja.

Otras debilidades del modelo

Por otro lado, la falta de disciplina fiscal, sumada a un escenario de fuertes pujas distributivas, en un contexto de un Banco Central que no solo no respeta la misión que su carta orgánica estipula en el sentido de defender el valor de la moneda,sino que planea modificar su estatuto jurídico fundamental para poder emitir el doble de lo que tenía permitido, está cristalizando el piso inflacionario en niveles cercanos al 25% y generando dudas respecto de cual será el techo de los precios.

Más allá del perjuicio que ello ocasiona en materia distributiva y de crecimiento de la pobreza, lo cierto es que el crecimiento de la inflación por encima del crecimiento de la cotización del dólar, le resta competitividad a la economía por cuanto se torna relativamente mucho más accesible o barato el billete norteamericano en términos reales. Dicho de otro modo, toda vez que la inflación sube más que el dolar ello quiere decir que nuestros productos se encarecen mucho (medidos en la moneda norteamericana) para el resto del mundo.

Este atraso cambiario empuja hacia arriba las importaciones y debilita la competitividad de nuestras exportaciones deteriorando así el saldo comercial y contribuyendo a agravar el problema de escases de divisas.

Finalmente dos restricciones adicionales pueden terminar implicando angostos cuellos de botella para el aparato productivo.

En efecto, el atraso en materia de infraestructura, cuya prueba más palmaria fue el choque del ferrocarril Sarmiento el pasado mes, junto con el déficit energético cada vez más grave, frenan el crecimiento de la economía, y en el caso de la energía además, como ya habíamos mencionado agravan el problema de escases de divisas, puesto que el déficit debe ser cubierto con importaciones de gas y petróleo, proveniente de Bolivia y Venezuela.

Existen por supuesto otro conjunto de problemas de naturaleza más microeconómicas que tienen que ver con las distorsiones que en el sistema de precios están produciendo las intervenciones discrecionales de la Secretaría de Comercio, con Moreno a la cabeza.

Conclusiones

El modelo económico actual comienza en el año 2002 con la fuerte devaluación de nuestra moneda y la licuación (por pesificación ) de la deuda de las grandes empresas nacionales.

El tipo de cambio alto combinado con un escenario de recesión que se tradujo en un desempleo del orden del 22% permitió a la industria la obtención de una mano de obra muy barata, gracias a la cual ese sector pudo liderar la recuperación de los primeros años; hasta el 2007.

En el mismo período el aumento sostenido de los precios internacionales de los productos agropecuarios generó abundantes divisas, y el aumento de las retenciones permitió captar buena parte de esas rentas para el sector público

Sumado a eso el gobierno negoció en 2005 exitosamente una reestructuración de la deuda externa que permitió bajarla de 180.000 millones de dólares a 125.000 millones. Semejante reducción nominal, sumada al crecimiento económico de los años siguientes, produjo una licuación de la deuda en término de su peso respecto del PBI.

Con mayores ingresos, y menos necesidad de afrontar pagos externos, la política fiscal pudo ser expansiva y asistimos a un crecimiento pronunciado del gasto público.

Desde 2007 en adelante, no obstante, la inflación prácticamente triplicó el aumento nominal del precio del dólar abaratándolo en términos reales, de suerte tal que el tipo de cambio real contra el dólar es en estos días prácticamente similar al 1 a 1 de los ’90.

Los precios de los granos continuaron sin embargo su ritmo ascendente hasta fines del 2008, consolidando el crecimiento económico.

De 2009 en adelante, los precios internacionales se han mostrado erráticos, la capacidad de hacer política fiscal expansiva se ha deteriorado y la capacidad de infraestructura y suministro energético ha colapsado.

El reciente intento de reforma de la carta orgánica del Banco Central es un indicio claro de que el gobierno se está quedando sin margen de maniobra.

Se ha perdido una oportunidad extraordinaria para trasformar la estructura productiva Argentina, industrializando la economía y creando cadenas de valor agregado, con nuevas tecnologías y formas de creación de riqueza.

Es verdad que ha fluido dinero hacia la educación y la salud, pero ni los hospitales funcionan ni los alumnos aprenden.

La coyuntura macroeconómica puede haber sido muy favorable, pero la gestión de las políticas públicas ha sido penosa y los recursos acumulados por el modelo no han sido eficientemente utilizados.

Con la economía primarizada, poco diversificada y para nada integrada, “el modelo” es hoy por hoy tan solo el precio de la soja.

Martin Tetaz es Economista, egresado de la Universidad Nacional de La Plata, especializado en Economía del Comportamiento, la rama de la disciplina que utiliza los descubrimientos de la Psicología Cognitiva para estudiar nuestras conductas como consumidores e inversores. Actualmente es Diputado Nacional.

Trackbacks/Pingbacks