Entre agosto y diciembre del año pasado la soja subió 55% en Chicago y en abril pegó otro salto más del 7%. Además, las bajas tasas en Estados Unidos, en un contexto en que la inflación se recalienta, revitalizaron los flujos de capitales hacia emergentes en el último mes, permitiendo que las principales bolsas de países en desarrollo tuvieran un boom en junio, a punto tal que el índice S&P LATAM de Bloomberg trepó 7,5% desde la ultima semana de mayo

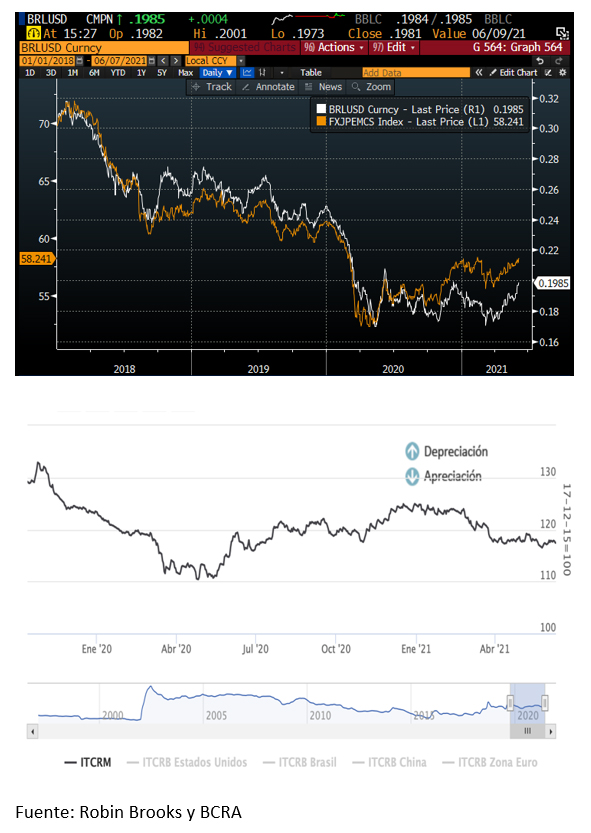

Como muestra el siguiente gráfico de Robin Brooks, del IIF, la respuesta de los tipos de cambio de los emergentes (línea naranja) fue una apreciación masiva, aunque en algunos casos la propia volatilidad política moderó ese ajuste (Chile, Perú, Colombia). Brasil (línea blanca) muestra una fuerte mejora del Real en el último mes, aprovechando el ingreso masivo de capitales y luego de una segunda ola devastadora de coronavirus.

En contraste, el tipo de cambio real en Argentina se depreció hasta enero, ignorando el boom de commodities, se apreció un 5% entre febrero y marzo por el canal de la inflación, para finalmente mostrarse indiferente al ultimo shock de ingreso de capitales a la región que, en las ultimas tres semanas hizo volar 40% el Merval y 20% bonos como el AL30.

Puesto en otras palabras, por culpa del cepo, el tipo de cambio no funciona en Argentina; no cumple la tarea amortiguadora de shocks como en el resto del mundo.

Incluso la queja del gobierno sobre el impacto inflacionario de la suba en los precios de las materias primas y su necesidad de pisar exportaciones de trigo primero y de carne después, obedece a haber resignado la herramienta del tipo de cambio que, apreciándose ante el ingreso de dólares por las exportaciones mas caras, hubiera evitado cualquier suba de precios internos empujada por precios internacionales.

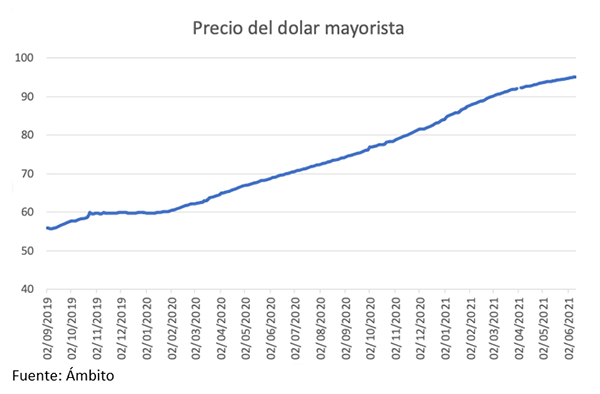

Pero claro, con cepo la única manera de que el tipo de cambio real baje es con inflación, porque el tipo de cambio nominal permanece siempre por debajo de su precio de equilibrio y solo puede por tanto subir, independientemente de lo que ocurra en el sector externo de la economía, tal y como lo demuestra la evolución del precio del dólar mayoristas desde septiembre del 2019.

Es cierto que en Argentina la flotación es una cuestión compleja, tal y como lo demostró la experiencia del 2018 y que aun cuando el tipo de cambio muestre perfectamente la realidad, como sucedió en la semana posterior a las PASO del 2019, tampoco la sociedad está preparada para flotar y los ajustes generan procesos de sobrereacción con alto impacto político y social que tal vez no ocurre en otros países como Brasil, donde la pandemia hizo saltar el tipo de cambio de 4 Reales por dólar a 6, en cuatro meses, sin que explotara la inflación, nadie sacara los ahorros de los bancos, ni se profundizara la recesión; de hecho nuestros vecinos tuvieron una de las economías con menos impacto en la región durante 2020.

También es cierto que este gobierno no puede flotar a un dólar muy distinto al paralelo, porque cualquier intento de hacerlo generaría una masiva dolarización de portafolios, pero lo que está claro es que no hay forma de recuperar la moneda, las exportaciones y la inversión con cepo y que renunciar al principal amortiguador de los shocks externos se paga con mas inflación y menos crecimiento.

Martin Tetaz es Economista, egresado de la Universidad Nacional de La Plata, especializado en Economía del Comportamiento, la rama de la disciplina que utiliza los descubrimientos de la Psicología Cognitiva para estudiar nuestras conductas como consumidores e inversores. Actualmente es Diputado Nacional.